MACDのダイバージェンスで「トレンドの衰退」を察知

FX

トレンド転換の予兆を察知するために、

オシレーター系指標の一つであるMACD

(Moving Average Convergence Divergence)

のダイバージェンスを利用することは有効です。

MACDは長期と短期の指数平滑移動平均線

(EMA)の差を示す指標で、この差が増える

とMACDはプラスの方向に上昇し、

逆に差が減少するとマイナスの方向に下降します。

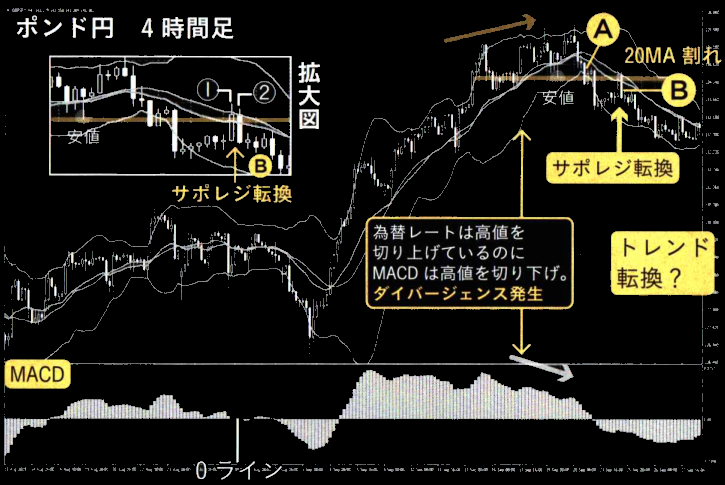

為替レートが新しい高値をつけているにも

かかわらず、MACDが新しい高値を更新

できない場合、これをダイバージェンスと呼びます。

これは、トレンドの勢いが弱まっていることを示し、

トレンド転換の兆候と見なされることがあります。

同様に、為替レートが新しい安値を更新しているのに、

MACDが安値を切り上げている場合も

ダイバージェンスと見なされます。

しかし、ダイバージェンスが発生してもトレンドが

継続することは珍しくありません。

そのため、「ダイバージェンス=トレンド転換」

と単純に考えることはリスクが伴います。

MACDのようなオシレーター系指標は、

市場の過熱状態を測る道具として有用ですが、

それだけを頼りにするのではなく、他の分析方法

や市場の状況と合わせて考慮することが重要です。

オシレーター系指標は「売られ過ぎ」「買われ過ぎ」

のシグナルを示すことがありますが、為替市場では

これらのシグナルが出ていても、一直線の急騰や急落が

続くことがしばしばあります。

したがって、MACDを含むオシレーター系指標は、

あくまで補助的なツールとして利用し、

全体的な市場分析に統合することが重要です。

ここまでお読み下さりありがとうございました。

爆速ロジック「スキャルピング・アンリミテッド」販売ページはこちら

×![]()

Is it OK?